Преимущества и риски инвестиционного кредитования

Проектное финансирование дает возможность внедрить новую инициативу, не привязываясь к предыдущей многолетней деятельности компании или организации. При этом в отличие от многих других начинаний, при таком обеспечении огромное значение имеет применяемая система менеджмента, что автоматически делает проект гораздо более качественным и предсказуемым.

Во многих бизнес-планах на первое место ставят маркетинговое и финансовое обоснование, отодвигая на второй план вопросы подбора и подготовки персонала, налаживания системы взаимодействия, информационного и организационного обеспечения. При рассмотрении заявки на получение инвестиционного кредита тщательно изучаются все без исключения стороны вопроса во избежание убытков, перекрыть которые будет уже нечем.

Основные риски при проектном финансировании состоят в следующем:

- изменение политической ситуации, способное повлиять на ключевые параметры замысла;

- юридические вопросы, в частности, получение нужных разрешительных документов и лицензий;

- ошибки в экономических расчетах относительно уровня востребованности продукции и ее прибыльности, что не позволит покрыть все расходы;

- рост цен на сырье;

- срыв сроков строительства и введения объекта в эксплуатацию;

- значительное превышение утвержденной сметы.

Российские условия пока не способны надежно оградить бизнес от внешнего неэкономического влияния, поэтому банковские учреждения очень неохотно дают долгосрочные кредиты без надежного подтверждения высоколиквидным залоговым имуществом или государственных гарантий.

Понятие проектного финансирования

В бизнес-практике мы наблюдаем четыре сложившихся формы источников финансирования

Обращаю ваше внимание, что мы говорим о «пассивной стороне» средств компании, что в учете принято называть «пассив баланса» или источниками средств, которые предприятие вкладывает либо в производственно-оборотную сферу, либо в развитие бизнеса. Структура источников складывается из четырех возможных форм

- Собственный капитал (кроме уставного капитала).

- Заемный капитал.

- Капитал участников общества.

- Временный источник, заключенный в расчетах с иными кредиторами.

Предметная область статьи отсылает нас к тем внешним источникам, которые служат сфере, именуемой «финансирование проектов». Современная деловая практика свидетельствует, что способы внешнего финансирования проектных задач могут быть как классическими, так и новаторскими. На Западе более тридцати лет применяется особая инструментальная форма, которая получила название «проектное финансирование».

Любое финансирование проектных задач связано с сопутствующими рисками. Поэтому финансирование инвестиций должно иметь обеспечение на случай наступления рисковых событий как для компании-инициатора, так и для инвесторов и кредиторов. Проектное финансирование предполагает, что обеспечением погашения долгов по привлеченным источникам являются денежные потоки, возникающие как результат выполнения проекта. Иными словами, успех проекта сам воспроизводит гарантии, что инвестиционные ресурсы будут возвращены вкладчику.

Инвестор или финансовый посредник подвергает тщательной оценке содержание инвестиционного объекта. Выясняется, способна ли проектная задача обеспечить в результате уровень доходов, достаточный для погашения заимствований и платы за них, удовлетворения ожиданий инвесторов. Имеются в виду портфельные, институциональные и стратегические инвесторы, действующие во имя прибыли от дивидендов, процентов и роста стоимости бизнеса. Помимо займодателей и инвесторов на рынке существует целая плеяда финансовых посредников, которым данный вопрос также немаловажен.

Проектное финансирование опирается на эффекты генерации денежной наличности самого проекта, а не внешних к проекту имущественных комплексов, таких как оборотные и основные средства, имеющие рыночную оценку, или стоимость компании до начала проекта. Последние также могут быть обеспечением для заимствований. Однако часто таких ресурсов, например, у молодых инновационных компаний попросту может и не быть, чтобы предоставить их под обеспечение. Финансирование проекта в настоящей форме позволяет его учредителям при обоснованном ожидании высоких доходов и учете рисков смело выходить на рынок и заявлять намерение поделиться выгодами в качестве платы за ресурсы.

Когда Социальный фонд России откажет в возмещении средств: примеры

После того, как СФР примет от вас заявление на возмещение, проверит предоставленные документы, сотрудники фонда принимают решение о финансовом обеспечении, или отказывают в нем. Отрицательное решение может быть, если:

- на день подачи заявления есть долги в Фонде;

- ваши поданные документы поддельные;

- денежки у Фонда уже кончились;

- вы подали не полный комплект.

Рекомендация от эксперта. Специалистам по охране труда лучше подавать заявление в фонд не 29 июля, а намного раньше, например, в июне. Для этого мероприятия по охране труда, которые вы хотите возместить в СФР, запланируйте не на август или декабрь, а на январь-июнь. В этой ситуации у вас будет время для того, чтобы переделать документы, исправить ошибки и подать заявление заново. Только в том случае, если деньги фонда были уже распределены, можно оставить попытки, но извлечь из этого урок: не тянуть!

Условия регресса на заемщика

Проектное финансирование имеет особенности, связанные с явлением так называемого регресса. Содержание регресса с точки зрения делового оборота и гражданского законодательства подразумевает право истребования обратно денежного долга, возникшего в результате исходного выполнения обязательства кредитором. В этой связи различают три формы финансирования инвестиционных проектов.

- Без права обращения регресса на компанию-заемщика. Данная форма – самая рисковая для кредитора, в какой роли бы он ни выступал: займодателя или инвестора. Без права регресса кредитор не защищен от потерь по результатам выполнения проекта. Для заемщика безрегрессная форма финансирования является самой дорогой, поскольку настоящий порядок предполагает дополнительную компенсацию рисков для займодателя. Проекты, принимаемые под внешнее финансирование без права регресса, должны быть глубоко проработанными, обладать доказательной базой успешности и иметь отличные финансово-экономические и рыночные показатели.

- С правом полного регресса на заемщика. Проектное финансирование благодаря данной форме производится со стороны кредиторов проектов с существенно меньшим уровнем ответственности. За счет снижения рисков займодателей и учредителей цена финансовых ресурсов может быть снижена. Полный регресс – наиболее распространенный выбор кредиторов, поскольку риски в основе своей ложатся на заемщиков. Содержание бизнес-плана имеет несколько меньшее значение для кредиторов, чем в первом случае.

- С ограниченным регрессным правом кредиторов. Проектные риски распределяются по всем участникам процесса финансирования. Финансирование инвестиционного проекта для данной формы обладает относительно умеренной ценой, поскольку каждый участник заинтересован в успехе проекта и принимает на себя посильные и адекватные компетенциям обязательства.

Данные формы проектного финансирования свидетельствуют о том, что принципы процесса регулирования отношений (особенно в первой форме) несколько отличаются от традиционного. Выбор источников финансирования более разнообразен. Требования к оценке платежеспособности и надежности компании, реализующей проект, значительно выше. Стартовые механизмы специально разработаны так, чтобы снизить вероятность потерь капитала участника проекта, а также чтобы справедливо распределить риски между ними. Уровень прогнозируемости результатов проекта должен быть выше, а эффективность и реализуемость подвергнута тщательной оценке. Данные особенности мы глубже рассмотрим в следующих разделах статьи.

Этап 3. Получение окончательного кредитного решения

-

Согласование предварительных условий кредитования, а также подписание протокола о намерениях (не всегда). Срок согласования может составить от 1 до 6 месяцев, и обусловлен детальной проработкой условий кредитования, т.к. в этом документе происходит утверждение:

- Списка основных участников проекта (в него помимо кредитора, инициатора и заёмщика могут входить, генеральный подрядчик, основной поставщик оборудования, основные покупатели, инжиниринговые компании и прочие контрагенты);

- Целевое использование и порядок предоставления финансирования;

- Размер и валюта кредита, процентная ставка, срок кредита и порядок его погашения;

- Перечень обеспечения, по исполнению обязательств по кредиту;

- Перечень поручителей по кредиту;

- Права и обязанности сторон;

- Гарантии и заверения;

- Страхование;

- Хеджирование;

- Отлагательные и отменительные условия, при удовлетворении которых окончательное решение банка будет положительное. Банк формирует матрицу рисков, каждый риск должен быть закрыт документом или действием.

-

Формирование «дорожной карты» проектного финансирования. Исходя из согласованных предварительных условий, разрабатывается и согласовывается с банком график подготовки документации, предшествующей кредитному одобрению. В перечень документации могут входить:

- Исходно-разрешительная документация;

- Проектно-сметная документация с экспертизой и стадией «РД»;

- Разрешение на строительство;

- Договора концессии и/или документы по государственной поддержке.

- Финансовая и юридическая документация по инициатору проекта, проектной компаний (заемщику), инвестору, аффилированным лицам, а также по основным контрагентам проекта;

- Маркетинговое исследование;

- Документы, обеспечивающие реализацию проекта (договора покупки оборудования, договора и соглашения на строительство, договора на инжиниринг и т.д.);

- Документы, подтверждающие участие инициатора и/или инвестора в проекте, в том числе заключения независимых оценочных компаний в случае участия имуществом;

- Соглашение с инвестором – данное соглашение регулирует обязанности инвестора по обеспечению финансирования проекта;

- И прочие документы, указанные в отлагательных условиях.

- Предварительная проработка проектной заявки. На этой стадии происходит передача выше перечисленных документов в банк, и производиться на основе них пересчет всей финансовой модели, обновляться ковенанты и вносятся коррективы в бизнес-план.

-

Анализ и экспертиза банком документов. Банковская экспертиза проводиться по следующим направлениям, с возможным привлечением сторонних и независимых экспертов:

- Анализ экономической и политической стабильности в регионе реализации проекта;

- Законодательно-нормативный анализ, анализ юридической стороны сделки;

- Финансовый анализ;

- Технический и строительный анализ. В крупных проектах привлечение эксперта банком в сфере строительства (инжиниринга, оборудования) с целью оценки очень велико, т.к. в силу различной специфики бизнеса сами банкиры, как правило, такими навыками не обладают.

В ходе анализа могут быть выявлены «проблемные» по мнению банка места, которые необходимо будет обосновывать и нивелировать.

- Получение кредитного решения от банков.

Роли участников процесса

Как уже отмечалось выше, в отличие от случая с получением традиционной ссуды, инвестиционный кредит возможен только с привлечением широкого круга участников, распределяющих риски. К ним относятся такие организации.

Финансовые институты, выделяющие средства. Обычно на проектные кредиты готовы крупные банковские организации, имеющие возможности выделять деньги или другие активы с отложенным сроком возврата. Минимизировать опасности потерь банки пытаются, выделяя средства не единоразово, а отдельными траншами по утвержденному графику. Если что-то пойдет не так, можно остановить обеспечение проекта, избежав больших потерь. Существует также возможность ввести в проект своего контролера, имеющего право останавливать рискованные транзакции.

Инициатор. От него требуется наличие опыта управления в соответствующей сфере, поскольку его зона ответственности – это операционная часть и показатели эффективности продаж (KPI). Доброе имя и авторитет среди покупателей продукции желателен. Легче получить ссуду уже известным компаниям, решившим расширить свой бизнес. К ним требования банкиров лояльнее, чем к индивидуальным клиентам, желающим только начать свой бизнес.

Землевладелец. Нередко применяется практика, когда владелец земельного участка передает его безземельному инициатору в управление, получая взамен долю в проекте. Стоимость участка напрямую зависит от расположения, наличия автомобильных и железных дорог, доступность энергоносителей, наличия разрешения на строительство.

Технический заказчик. Такие специализированные организации привлекаются банками в случаях, когда требуется выполнить сложные строительные работы, к которым неприменимы типовые варианты. Технический заказчик проводит весь комплекс работ:

- инжиниринг (изыскания, согласования, проектирование);

- снабжение материалами и оборудованием;

- строительство (подбор подрядчика, смр, сдача в эксплуатацию).

Риски техзаказчика – выполнение работ по графику и выполнение бюджета. Перерасход (повышение цен субподрядчиками, неучтенные работы) он оплачивает из своего кармана.

Инвестор. Как правило, банки не покрывают всех потребностей инициаторов, поэтому требуется инвестор, который полностью или частично закроет все денежные вопросы за долю в начинаемом бизнесе. Инвесторами обычно выступают частные лица, которые не рассчитывают активно участвовать в развитии производства впоследствии. Их интересы чаще всего ограничиваются желанием выгодно перепродать свою долю крупным игрокам на рынке после повышения ее стоимости или получать дивиденды (пассивный доход) от использования объекта по назначению. Если дело касается добычи природных ресурсов, то возможно использование такого механизма, как соглашение о разделе добытой продукции.

Как составить заявление о финансовом обеспечении предупредительных мер

Образец заявления в СФР о финансовом обеспечении предупредительных мер

Образец плана финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников и санаторно-курортного лечения работников, занятых на работах с вредными и (или) опасными производственными факторами в 2023 году

Способы подачи документов на возмещение средств из СФР:

➤ Личный прием. Распечатайте документы и принесите их в территориальный орган СФР по месту регистрации компании.

➤ Почтовое отправление. Распечатайте документы и направьте их в территориальный орган СФР по месту регистрации. Сопроводите письмо описью и отправьте с уведомлением. Так вы сможете подтвердить факт и дату отправления.

➤ Через МФЦ.

Затруднения развития проектного финансирования в России

В России начало проектному финансированию с участием государства было положено еще в 1995 году с выходом федерального закона № 225-ФЗ от 30.12.1995 г. Данным законом было введено понятие соглашения о разделе продукции. Согласно заключаемым соглашениям, государство передает инвесторам права на поиск, разработку и добычу полезных ископаемых. Инвестор принимает на себя обязательства осуществить непосредственное проведение работ по разведке, добыче полезных ископаемых и получает свою долю продукции при ее разделе. С того времени регулирующих подобную практику актов возникло немного. Этот вид финансирования мог бы развиваться активнее, и в противовес этому можно назвать несколько причин.

- Финансовая емкость внутренних кредиторов пока невелика. Внутренний рынок кредитования под методы и способы проектного финансирования развит слабо. Широкомасштабных ресурсов и ликвидных средств недостаточно для финансирования крупных инвестиций в реальный сектор, не говоря уже о средних по размеру вложениях.

- Необходимый опыт и практика массовых процессов проектного финансирования еще не наработаны.

- Из-за волатильности валютных рынков с высокими рисками валютных несоответствий осложняется развитие успешной практики.

- Отсутствует правая однозначность и законодательно отработанная ясность процессов финансирования инвестиционных проектов со щадящими для бизнеса механизмами. Прецедентная практика не дает основания для ощущения понятности и стабильности процессов ни для кредиторов, ни для компаний-инициаторов проектов.

- Пакеты документации, методики бизнес-планирования, критерии оценки эффективности проектов остаются сложными для повсеместного применения.

- Процедурные сложности получения прозрачной отчетности, качественных бизнес-планов, гарантий и поручительств, большое значение личных связей – все это останавливает многих руководителей банков, особенно в региональных отделениях, от экспериментов по проектному финансированию.

- В стране никто не застрахован от колебаний инвестиционного климата. Шутка ли сказать, с 2009 годы мы живем на волнах нестабильности. В то же самое время, финансирование крупных проектов – долгосрочные вложения средств, которые нуждаются в неизменности рыночных правил.

- Институт проектного финансирования в экономике страны не сложился еще и в силу того, что не хватает квалифицированного персонала. Команд, способных реализовывать такие сложные проектные задачи, как поиск и подключение источников финансирования с нестандартными формами обеспечения, пока очень мало.

Как теперь обращаться в ФСС?

Уточнен и порядок обращения в ФСС заинтересованного лица с обращением о предоставлении финансирования предупредительных мер. Так, в п. 4 Правил теперь специально указано, что с заявлением об этом может обратиться не только сам страхователь, но и его обособленное подразделение в отношении своих расходов.

Из Приказа Минтруда России № 580н вытекало, что такую возможность имеет только сам страхователь. Правда, например, в Письме ФСС России от 09.07.2018 № 02-09-11/14-05-14869 допускалось, что заявление на финансовое обеспечение может быть подано обособленным подразделением страхователя при условии делегирования страхователем такому обособленному подразделению полномочий на подачу заявления и документов для принятия территориальным органом ФСС соответствующего решения о финансовом обеспечении в части уплаченных обособленным подразделением страхователя страховых взносов в порядке, предусмотренном ГК РФ.

Если заявление на финансовое обеспечение подписывает лицо, не указанное в выписке из ЕГРЮЛ в качестве лица, имеющего право без доверенности действовать от имени юридического лица, то полномочия лица, подписавшего заявление, должны быть документально подтверждены.

Обращаться с заявлением в орган ФСС необходимо, как и ранее, до 1 августа текущего календарного года. Как указано выше, исключение сделано для периода 2021 года: заявление можно было подать до 01.10.2021.

При этом независимо от списка мероприятий конкретного страхователя представляются план финансового обеспечения предупредительных мер в текущем календарном году и копия перечня мероприятий по улучшению условий и охраны труда работников.

В отношении упомянутого плана указано, что его образец, приведенный в приложении к Правилам, является рекомендуемым, хотя форма образца не изменилась. Очевидно, подразумевается, что страхователь может внести в план дополнительные показатели на свое усмотрение, но по согласованию с территориальным органом ФСС.

Поправки к списку возможных мероприятий

Что касается самого перечня предупредительных мероприятий, которые финансируются за счет страховых взносов, он существенно не изменился (п. 3 Правил).

Небольшое изменение касается расходов на санаторно-курортное лечение работников, занятых на работах с вредными и (или) опасными производственными факторами (а также расходов на санаторно-курортное лечение работников не ранее чем за пять лет до достижения ими возраста, дающего право на назначение страховой пенсии по старости в соответствии с пенсионным законодательством.). Теперь уточнено, что в числе таких расходов не подлежат возмещению расходы на размещение работников в номерах высшей категории.

А вот расходы на проведение обязательных периодических медицинских осмотров (обследований) работников ранее касались только осмотров (обследований) работников, занятых на работах с вредными и (или) опасными производственными факторами. Теперь они распространяются на проведение обязательных периодических медицинских осмотров (обследований) всех работников, в отношении которых надо проводить такие осмотры (обследования) на основании Перечня вредных и (или) опасных производственных факторов и работ, при выполнении которых проводятся обязательные предварительные медицинские осмотры при поступлении на работу и периодические медицинские осмотры (утвержден Приказом Минтруда России № 988н и Минздрава России № 1420н от 31.12.2020, далее – Перечень).

Изменение коснулось и приобретения страхователями приборов для определения наличия и уровня содержания алкоголя (алкотестеров или алкометров). Ранее расходы учитывались, если эти приборы приобретались для прохождения обязательных предсменных и (или) предрейсовых медицинских осмотров. Теперь речь пойдет о медицинских изделиях для количественного определения алкоголя в выдыхаемом воздухе, а также для определения наличия в моче психоактивных веществ, зарегистрированных в установленном порядке. А приобретаться эти приборы должны для прохождения обязательных предсменных (послесменных) и (или) предрейсовых (послерейсовых) медицинских осмотров.

Лишь один вид расходов совершенно новый. Это расходы на приобретение отдельных приборов, устройств, оборудования и (или) комплексов (систем) приборов, устройств, оборудования, сервисов, систем, непосредственно предназначенных для мониторинга на рабочем месте состояния здоровья работников, занятых на работах с вредными и (или) опасными производственными факторами.

И как дань веяниям времени, в п. 3.1 Правил установлено, что финансовому обеспечению в 2021 году за счет сумм страховых взносов подлежат расходы страхователя на реализацию мероприятий по предупреждению распространения новой коронавирусной инфекции (COVID-19):

-

приобретение одноразовых масок, респираторов и (или) многоразовых тканых масок для защиты органов дыхания, а также щитков лицевых, бахил, перчаток, противочумных костюмов 1-го типа, одноразовых халатов (далее – средства защиты);

-

приобретение дезинфицирующих салфеток и (или) дезинфицирующих кожных антисептиков для обработки рук работников (далее – дезинфицирующие средства) и дозирующих устройств (оборудования) для обработки рук указанными антисептиками;

-

приобретение устройств (оборудования), в том числе рециркуляторов воздуха, и (или) дезинфицирующих средств вирулицидного действия для комплексной обработки транспортных средств, транспортной упаковки материалов, оборудования, продуктов, служебных помещений, контактных поверхностей;

-

приобретение устройств (оборудования) для бесконтактного контроля температуры тела работника и (или) термометров;

-

проведение лабораторного обследования работников на COVID-19 (метод ПЦР и (или) анализ на антитела к COVID-19).

На какую сумму возмещения может рассчитывать компания

Работодатель планирует расходы на охрану труда за счет собственных средств. Для этого он составляет План мероприятий по улучшению условий и охраны труда работников, разработанного по результатам спецоценки. На основе этого плана, узнав сумму, на которую он может рассчитывать из Фонда, работодатель составляет План финансового обеспечения предупредительных мер. Затем работодатель относит заявление в Фонд вместе с документами, которые подтверждают намерения о расходовании средств. Чтобы вы ничего не забыли, повесьте на стену схему «Финансовое обеспечение предупредительных мер».

Важно! Если организация имеет непогашенную задолженность по уплате взносов, штрафов, пени на дату подачи заявления в СФР, в приеме заявления откажут. Пошаговый алгоритм: финансовое обеспечение предупредительных мер

Пошаговый алгоритм: финансовое обеспечение предупредительных мер

| Шаг 1 | Расчет суммы возмещения и планирование затрат |

|---|---|

| Шаг 2 | Подача заявления на финансовое обеспечение в СФР — до 1 августа |

| Шаг 3 | Получение согласования от Социального фонда России |

| Шаг 4 | Приобретение необходимого для охраны труда за счет компании |

| Шаг 5 | Подача заявления в СФР на возмещение с актами и платежными поручениями — до 15 декабря |

| Шаг 6 | Получение средств от Социального фонда России |

| Шаг 7 | Отчет Фонду о целевом расходовании средств |

Сроки издания приказа о финансовом обеспечении зависят от того, к какой категории относится работодатель:

| Сумма начисленных страховых взносов в прошлом году | Сроки издания приказа о финансовом обеспечении предупредительных мер или об отказе |

|---|---|

| до 25 000,0 тыс. рублей включительно | в течение 10 рабочих дней со дня получения заявления и полного комплекта документов |

| свыше 25 000,0 тыс. рублей включительно | в течение 15 рабочих дней после согласования проекта решения с Фондом |

Чтобы понять, на какую сумму возмещения средств может рассчитывать компания, нужно запросить в бухгалтерии сумму страховых взносов, оплаченных в прошлом году на соцстрахование от несчастных случаев и профзаболеваний.

Важно! Минтруд разместил на федеральном портале проектов НПА проект приказа, которым планируют изменить Правила, утв. приказом Минтруда РФ от 14.07.2021 № 467н

Если документ примут, то работодатели смогут подавать заявление о финансовом обеспечении предупредительных мер в территориальный орган СФР не до 1 августа, как сейчас, а до 15 ноября. А заявление в СФР о желании использовать средства бюджета — до 1 июня.

Какие документы специалисту по ОТ подготовить и подать в СФР

Специалисту по охране труда нужно подготовить и предоставить в СФР документы, подтверждающие запланированные и согласованные с фондом мероприятия. Чтобы вы смогли подготовить все необходимые документы, наши эксперты подготовили сводную таблицу. Она поможет вам ничего не забыть.

После того, как деньги переведут на счет работодателя, по ним нужно будет отчитаться. Для этого используют форму, которая была рекомендована ФСС в своем письме от 05.08.2020 № 02-09-11/12-05-19094. Форма очень простая, экселевский файл на двух листах. При подаче отчета подайте два экземпляра. На одном поставят штамп, и вернут вам. Храните все документы, которые вы передаете в Фонд, если будет проверка, вы должны будете предъявить оригиналы всех документов, которые вы уже предоставили в копиях.

Классификация источников финансирования проектов

Проектное финансирование в основе своей применяется для финансового обеспечения реальных инвестиций, связанных с вложениями в основной капитал. Часто такие проекты, под которые привлекается финансирование инвестиционных проектов, решают инновационные задачи. Структура источников финансирования может состоять из внутренних и внешних или комбинированных ресурсов. Внутренние источники иногда задействуются с не меньшим, а то и большим обоснованием, чем внешние. Требуются внутренний бизнес-план под проект, выделенный бюджет проекта, в котором отражаются конкретные источники и их содержание. Ими являются амортизационный фонд, нераспределенная прибыль, иногда переведенная в фонды развития, а также добавочный капитал и уставный капитал компании.

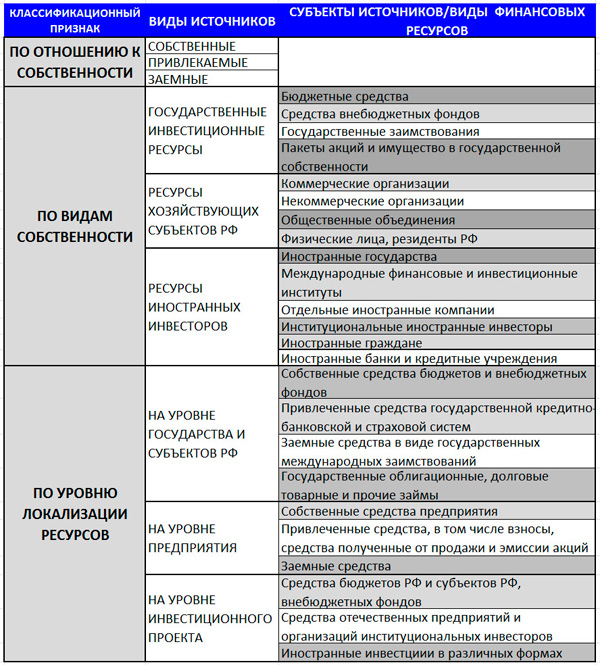

Виды проектного финансирования из внешних источников условно делятся на заемные и привлекаемые (долевые). По видам собственности различают государственные или бюджетные формы финансирования инвестиционных проектов, источники от отечественных хозяйствующих субъектов и ресурсы иностранных инвесторов. По уровню локализации ресурсов финансирования выделяют уровень государства и субъектов РФ, уровень компании и уровень локального проекта. Развернутая классификационная структура проектного финансирования представлена в табличной форме ниже.

Классификация проектного финансирования по основным признакам

Классификация проектного финансирования по основным признакам

При заемном финансировании проектов решаются две основные задачи: найти субъекты, готовые на осуществление кредитования или заимствование в иной форме под представленный проект, и согласовать лучшие условия по стоимости ресурсов. Основными видами данной формы финансирования инвестиционных проектов являются:

- банковский кредит;

- целевые облигационные займы;

- лизинг оборудования;

- коммерческий проектный кредит.

Долевое финансирование инвестиционных проектов включает в себя два основных вида. Первый вид производится в результате дополнительной эмиссии акций. При этом эмитентом может выступать компания в организационно-правовой форме акционерного общества. Новая эмиссия объявляется в целях финансового обеспечения конкретного проекта. Второй вид долевого финансирования предполагает выделение или учреждение новой компании под цели исключительно выполнения проекта в реальной сфере. Имущественный вклад в учреждаемое предприятие в форме уставного капитала полностью работает на задачи планируемых инвестиций.

Для полноты раскрытия вариативности следует заметить, что существуют такие отдельные источники, как смешанное, венчурное и бюджетное финансирование. Среди смешанных форм целесообразно выделить инновационные кредиты, дополнительную целевую эмиссию конвертируемых привилегированных акций или конвертируемых облигаций. Венчурная и бюджетная формы заслуживают дополнительного рассмотрения в отдельных статьях. Эти две формы методологически отличны от других.

Какие перспективы?

Все далеко не безнадежно. Организационная структура проектного финансирования в России медленно, но верно начинает складываться в последние годы. Создаются государственные институты поддержки финансирования международных и отечественных проектов. С 1995 года действует учрежденный Постановлением Правительства РФ Федеральный центр проектного финансирования (ФЦПФ), ставший с 2010 года дочерним акционерным обществом Внешэкономбанка.

Пока центром осуществляется поддержка проектов только инфраструктурного плана в региональном и муниципальном развитии социальной, транспортной, коммунальной и энергетической инфраструктуры. ФЦПФ обладает реальным опытом организации работы в сфере проектного финансирования. За 2012-2014 годы при содействии ФЦПФ профинансировано проектов на сумму около 4 млрд. рублей. И это только начало.

Структуры поддержки финансирования инвестиций создаются и будут создаваться в России. Их уже сейчас несколько. Команды в них привлекаются сильные, и заниматься они будут сначала масштабными проектными задачами. Изменяется правовая платформа. Так, с 1.01.2016 года вступает в действие закон № 224-ФЗ от 13.07.2015 г. «О государственно-частном, муниципально-частном партнерстве в РФ и внесении изменений в отдельные законодательные акты РФ».

Закон призван стать серьезным шагом вперед в правовом регулировании многих аспектов, связанных с реализацией и финансированием инвестиций в России. Однако это вновь связано с проектами мега-уровня, где государство, местные власти и частный капитал не могут обойтись друг без друга. Вместе с тем, история нашей страны показывает со времен Петра I, Сергея Витте и Иосифа Сталина, что глобальные трансформации экономических процессов начинались с решения стратегически локализованных, но масштабных задач, которые становились локомотивными прорывами для модернизации.

Источники финансирования инвестиционных проектов будут развиваться. Хочется верить, что на правительственном уровне основные механизмы уже «нащупаны». И в ближайшее время мы будем свидетелями появления целой группы правовых актов, вносящих ясность в данный вопрос. Несомненно, будут назначены фавориты – финансовые структуры, призванные осуществить пилотные программы проектного финансирования нового поколения. А в национальном бюджете появится отдельная целевая статья.

Сама среда для этого давно созрела. И речь должна идти не о монстрах промышленности или гигантах нефтегазовой индустрии, а о малых и средних субъектах бизнеса, которые честно и в изматывающей ежедневной конкуренции трудятся в ожидании экономического чуда долгие годы. Мы же с вами, пользуясь тем, что есть, будем искать возможности в условиях существующих ограничений. В этом и состоит суть проектного управления.